Dopłata podatku – skąd się wzięła i jak ją uregulować?

Spora część zagranicznych pracowników w Norwegii zachodzi obecnie w głowę, jak to się stało, że trzeba zwracać do urzędu jakieś pieniądze. Dopłata podatku nie jest miłą wiadomością i pewnie każdy chętnie by jej uniknął, gdyby mógł – podpowiemy później jak to zrobić. Nie bardzo rozumiesz dlaczego masz dopłatę podatku? Odpowiedź poznasz w naszym artykule.

Spora część zagranicznych pracowników w Norwegii zachodzi obecnie w głowę, jak to się stało, że trzeba zwracać do urzędu jakieś pieniądze. Dopłata podatku nie jest miłą wiadomością i pewnie każdy chętnie by jej uniknął, gdyby mógł – podpowiemy później jak to zrobić. Nie bardzo rozumiesz dlaczego masz dopłatę podatku? Odpowiedź poznasz w naszym artykule.

1. Nieprawidłowa karta podatkowa

Jedną z najczęstszych przyczyn dopłaty podatku jest nieprawidłowa karta podatkowa, czyli taka, która jest nieadekwatna do dochodu, zawiera odpisy, do których się nie ma prawa lub taka, która Ci nie przysługuje, np. kildeskatt 25%.

Nieprawidłowy dochód - Zdajemy sobie sprawę, że trudno jest na początku roku oszacować przewidywany dochód brutto, ale przecież masz możliwość aktualizowania karty podatkowej nieskończenie wiele razy w ciągu roku. Jeżeli wprowadziłeś na kartę podatkową dochód, który na pewno przekroczysz, po prostu ją zaktualizuj.

Nasza rada: Przy zamawianiu karty podatkowej zawyż dochód i dodaj do niego co najmniej 10% zapasu na świadczenie urlopowe, które również wlicza się do dochodu i jest opodatkowane w skali roku.

Więcej niż jeden pracodawca lub pracodawca + NAV – Pamiętasz pewnie, że w Norwegii można otrzymać kartę tabelową lub procentową (więcej o tym przeczytasz TU). Karta tabelowa może być opłacalna tylko jeżeli masz jednego pracodawcę przez cały czas trwania roku podatkowego. Jeżeli masz więcej pracodawców lub w ciągu roku pobierałeś opodatkowane świadczenie z NAV, to duża szansa, że podatek został odprowadzony nieprawidłowo. Z całą pewnością rację przyznają mi osoby, których głównym płatnikiem był NAV, który odprowadzał podatek według karty tabelowej – duża część z nich miała dopłaty i to nie małe.

Nasza rada: Masz więcej niż jednego pracodawcę, pracujesz w branży, w której możliwy jest np. permittering, przechodzisz na zasiłek z NAV – zmień kartę na procentową. Ponadto każda karta podatkowa, zamawiana później niż na początku roku, staje się automatycznie kartą procentową, gdyż według niej podatek zostaje odprowadzany nieco precyzyjniej. Nie upieraj się przy karcie tabelowej – nie warto.

Karta podatkowa 25% kildeskatt – Przysługuje ona nierezydentom w Norwegii. Ale poza tym, że nie jesteś rezydentem lub staniesz się nim dopiero w ciągu trwania roku, musisz spełnić dodatkowe wymogi tj. osiągnąć dochód nieprzekraczający 643 800 kr oraz nie pobierać świadczeń z NAV. Przekroczenie dochodu lub przejście na opodatkowane świadczenie z NAV automatycznie anuluje kartę 25%. W tej sytuacji głównym problemem będzie przekroczenie dochodu, które niemalże na pewno spowoduje dopłatę podatku – czasami bardzo dużą.

Przykład: Jeżeli masz kartę 25% i zarobisz 643 700 kr, to zapłacisz 160 925 kr podatku i będziesz na zero z urzędem. Jeżeli natomiast zarobisz 643 900 kr i tym samym przekroczysz maksymalny dochód przy karcie 25%, to urząd anuluje kartę 25% i będziesz musiał rozliczyć się z podatku – należny podatek wyniesie wtedy 172 534 kr, więc od razu masz dopłatę 11 609 kr. A im więcej zarobisz, tym większa będzie dopłata.*

Nasza rada: Zmień kartę kildeskatt 25% na standardową od razu, gdy zorientujesz się, że przekroczysz maksymalny dochód, obowiązujący przy karcie 25% na dany rok podatkowy.

2. „Prezent” od króla – podatek w listopadzie

Często spotykamy się z dość nietypowym przeświadczeniem naszych klientów, że Państwo Norweskie lub Król Harald V w prezencie świątecznym daje im pieniądze. Korzystając z okazji chciałabym wyjaśnić to błędne myślenie. Każda osoba, która korzysta ze standardowej karty podatkowej (tak, karty 25% to nie dotyczy) może skorzystać z tak zwanego pomniejszenia podatku o 50% w listopadzie, żeby otrzymać więcej netto (na rękę), aby mieć pieniądze na prezenty świąteczne lub świąteczny wyjazd. ALE ważne jest to, że ten niedopłacony w listopadzie podatek trzeba później uregulować. To nie jest prezent. Po prostu chwilowo otrzymujesz więcej wypłaty na rękę, a zwracasz to przy rozliczeniu podatkowym jako dopłatę podatku.

Przykład: Jeżeli np. masz kartę podatkową 35% i w każdym miesiącu zarabiałbyś 28 571,43 kr brutto, to w każdym miesiącu musiałbyś zapłacić od tej kwoty podatek w wysokości 10 000 kr, czyli łącznie 120 000 kr podatku w ciągu roku. Jeżeli w listopadzie skorzystasz z opcji 50% podatku, to od stycznia do października oraz w grudniu zapłacisz po 10 000 kr podatku, a w listopadzie 5 000 kr, czyli rocznie podatku odprowadzisz 115 000 kr. Oznacza to, że korzystając z opcji 50% podatku w listopadzie, zapłacisz o 5 tysięcy za mało podatku w ciągu roku, więc na rozliczeniu podatkowym będziesz miał od razu 5 tysięcy niedopłaty.**

Nasza rada: zaoszczędź pieniądze na święta przez cały rok i nie korzystaj z 50% podatku w listopadzie lub przygotuj się na dopłatę podatku po zakończonym roku podatkowym lub zawyż kartę podatkową na tyle, żeby w ciągu roku „nadpłacać” podatek, którego nie zapłacisz w listopadzie.

3. Błąd urzędu

Istnieje prawdopodobieństwo, że dopłata podatku na rozliczeniu wynika z błędu urzędu, który koniecznie należy poprawić wykonując rozliczenie podatkowe. Błędy urzędu nierzadko skutkują naprawdę dużą dopłatą, co potwierdzić mogą sytuacje naszych klientów – więcej o tym przeczytasz TU.

Jak uregulować dopłatę, by uniknąć odsetek karnych?

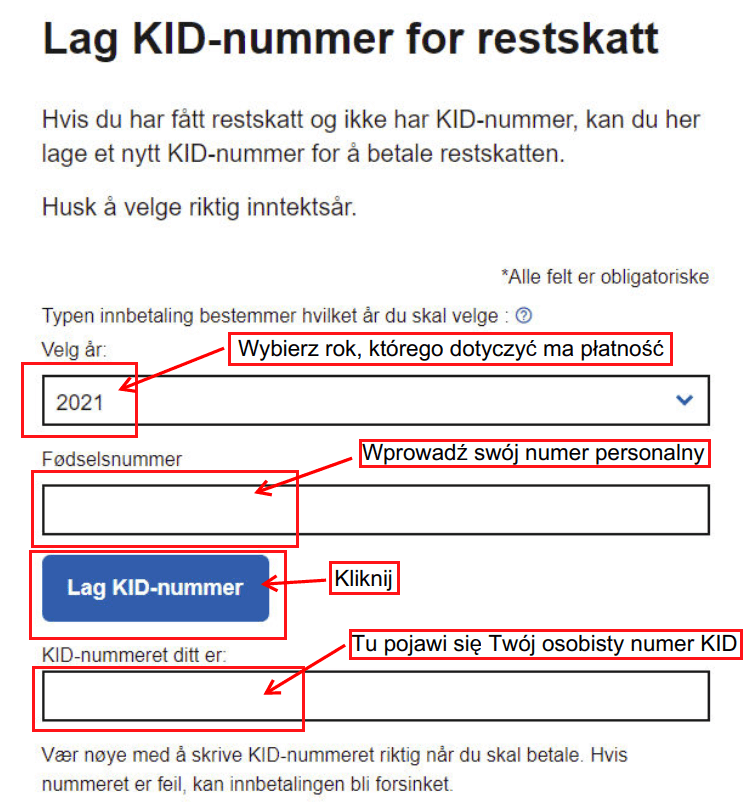

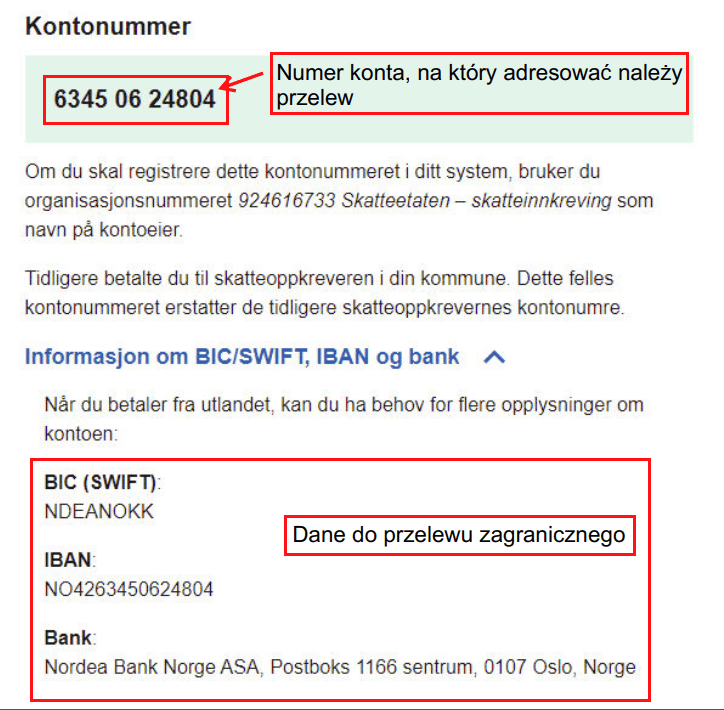

Jeżeli zapłacisz niedopłatę podatku do 31.05.2022, unikniesz płacenia odsetek karnych. Jak to zrobić? Wystarczy, że wejdziesz na tę stronę i wygenerujesz swój osobisty numer KID do przelewu, a następnie wykonasz przelew na konto podane poniżej.

WAŻNE:

Skopiuj numer KID i wykorzystaj go wykonując przelew. Bez tego numeru Twoja wpłata zaginie.

Jeżeli nie chcesz lub nie jesteś w stanie uregulować podatku do 31.05.2022, musisz oczekiwać na wynik rozliczenia podatkowego – skatteoppgjør – wraz z którym otrzymasz fakturę do zapłaty podatku. Dopłaty mniejsze niż 1 000 kr uregulować należy w jednej racie, natomiast dopłaty większe niż 1 000 kr zostaną rozłożone na dwie raty. Daty płatności rat widoczne będą na fakturze, którą otrzymasz.

WAŻNE!

Dopłat do 100 kr nie trzeba regulować wcale.

*Podany przykład dotyczy osoby, która przebywała w Norwegii cały rok 2022. Uwzględniony został dochód maksymalny obowiązujący w 2022 roku. Jeżeli przekroczysz dochód przy krótszym pobycie w Norwegii, dopłata będzie jeszcze większa.

**Podany przykład ma funkcję obrazowego przedstawienia dlaczego 50% podatku w listopadzie doprowadza do niedopłaty podatku w skali roku.